フリーランスとして住宅ローンを考えると、次のような不安を抱える方は少なくありません

- 収入が不安定なので審査に通るか不安

- 必要な書類をどう準備すればよいのか分からない

- 無理のない返済計画をどう立てたらか迷っている

この記事では、フリーランスでも住宅ローンを組むための実践的な準備方法を詳しく解説します。これらの悩みを解消し、理想の住まいを手に入れるための第一歩を踏み出しましょう。

ムツミ不動産の無料相談をご利用ください。

フリーランスが住宅ローンを通すための審査基準と準備

フリーランスが住宅ローンを組むためには、まず最初に収入の安定性を証明することが最も重要です。金融機関は、融資のリスクを避けるために、毎月安定して収入を得ていることを求めますが、フリーランスの場合、月々の収入が一定しないため、審査を通過するためには過去の収入をきちんと証明する必要があります。このセクションでは、必要な書類や準備方法を解説し、どのように収入の安定性を証明できるかを詳しく説明します。

住宅ローンの審査基準や金融機関の考え方については、

国土交通省が公表している「民間住宅ローンの実態に関する調査」でも示されています。

参考資料はこちら ▶ 国土交通省|民間住宅ローンの実態に関する調査

安定収入を証明する方法

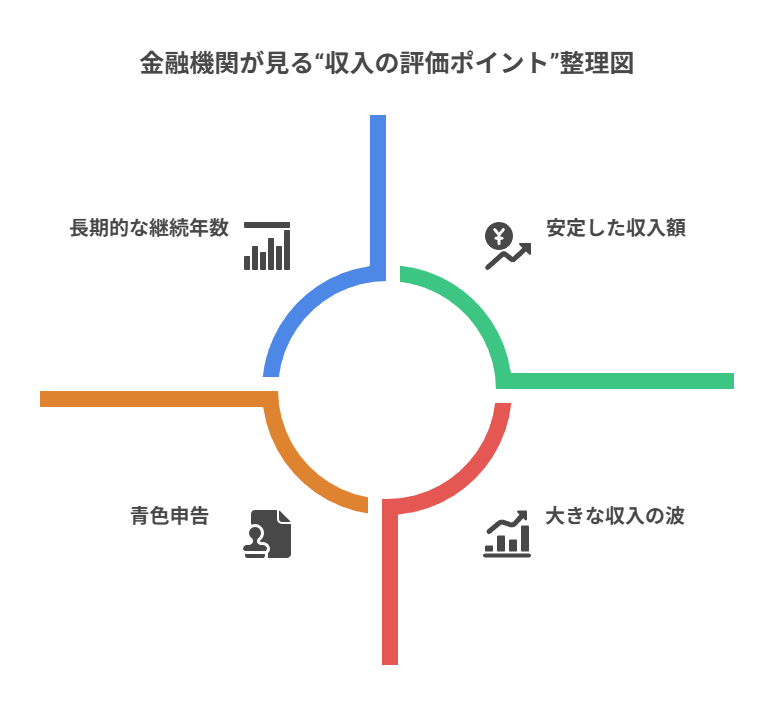

フリーランスが住宅ローン審査を通すうえで、最も重視されるのが収入の安定性と継続性です。

会社員のように毎月一定の給与がないため、金融機関は「過去の実績」をもとに判断します。

具体的には、次の点がチェックされます。

- 過去数年分の確定申告書で、一定の収入が継続しているか

- 青色申告決算書により、事業として安定しているか

- 収入の増減が大きすぎず、返済に無理がないか

これらを通じて、「一時的な収入ではないか」「今後も返済を続けられるか」が判断されます。

審査基準と金融機関の選び方

住宅ローンの審査基準は、一般的に以下の要素で構成されています

- 所得の安定性:フリーランスの場合、会社員と異なり、過去3期分(3年分)の確定申告書の提出を求められるのが一般的です。単年の売上ではなく、経費を差し引いた「所得」が安定して黒字であるかが厳しくチェックされます。

- 返済負担率(返済比率): 「年間の返済額 ÷ 年収(所得)」で算出します。審査上の上限は30〜40%程度とされることが多いですが、カーローンやカードリボ等も含めて計算される点に注意が必要です。

- 借入限度額: 返済負担率に基づき、現在の金利ではなく「審査金利(3〜4%前後)」という高めの金利でシミュレーションされるため、実際の返済額より厳しい基準で借入上限が決まります。

フリーランスにとって重要なのは、収入が不安定でも通りやすい金融機関を選ぶことです。いくつかの金融機関では、フリーランスに優しい審査基準を設けているところもあります。

例えば、フラット35などの公的融資制度を利用することも選択肢の一つです。自分に合った金融機関を選ぶことが、審査を有利に進めるためのポイントです。商品内容や利用条件の詳細は、住宅金融支援機構の公式サイトで確認できます。

住宅ローン審査の仕組みや、通過率を上げる具体策を知りたい方は「住宅ローン審査が不安な方へ|通過率を上げるための事前準備とは」も参考にしてください。

フリーランスの無理のない返済計画と最適な住宅ローン選び

フリーランスが住宅ローンを組む際、最も重要なのは無理のない返済計画を立てることです。収入が不安定なため、返済額が大きすぎると生活に支障をきたす可能性があります。このセクションでは、返済比率やローン商品選びのポイント、金利タイプや返済期間の設定について解説し、フリーランスに最適な返済プランを立てる方法を紹介します。

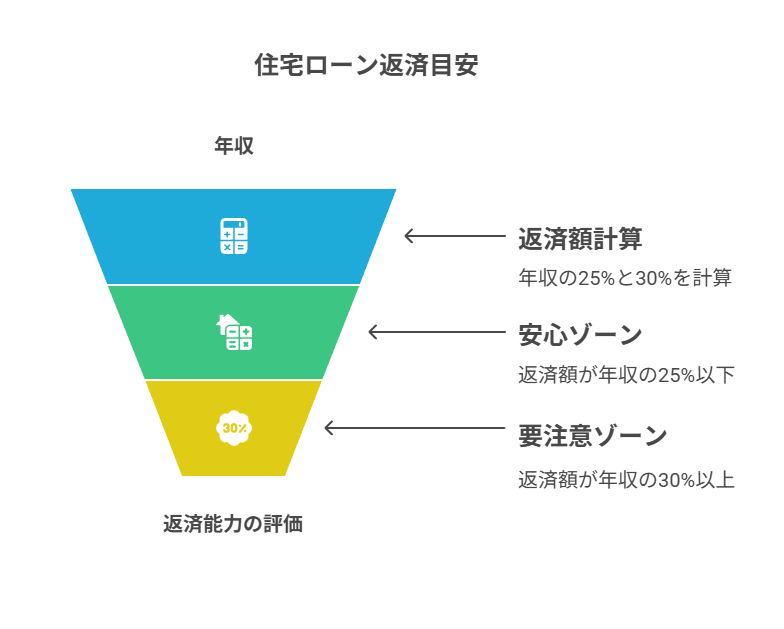

返済計画を立てる際のポイント

フリーランスが住宅ローンを組む際、無理のない返済計画を立てることが最も重要です。

以下のポイントを押さえた返済計画を立てましょう

- 返済比率は年収の25〜30%以内

返済額は年収の25〜30%以内に抑え、生活への影響を避けましょう。 - 月々の支払いが無理なく支払える額に設定

収入が変動する可能性があるため、余裕を持たせた額に設定します。 - 予備費や生活費も計画に含める

万が一の収入減少に備えて、予備費を考慮した返済額を設定します。 - 返済期間を長期に設定する

長期間にわたる返済で月々の支払いを抑え、安定した返済が可能になります。

フリーランスに適したローン商品の選び方

フリーランスに最適な住宅ローン商品を選ぶことは、無理のない返済を実現するために非常に重要です。長期固定金利ローンや、収入の変動に対応できるローン商品を選ぶことで、月々の支払いを抑え、安定した返済を続けやすくなります。

また、民間銀行ローンや信用金庫ローンも選択肢として有効であり、金利や返済条件をよく比較して、自分に合ったローンを選ぶことが大切です。低金利のローンを選ぶことで、総返済額を抑え、より無理なく返済を進めることができます。

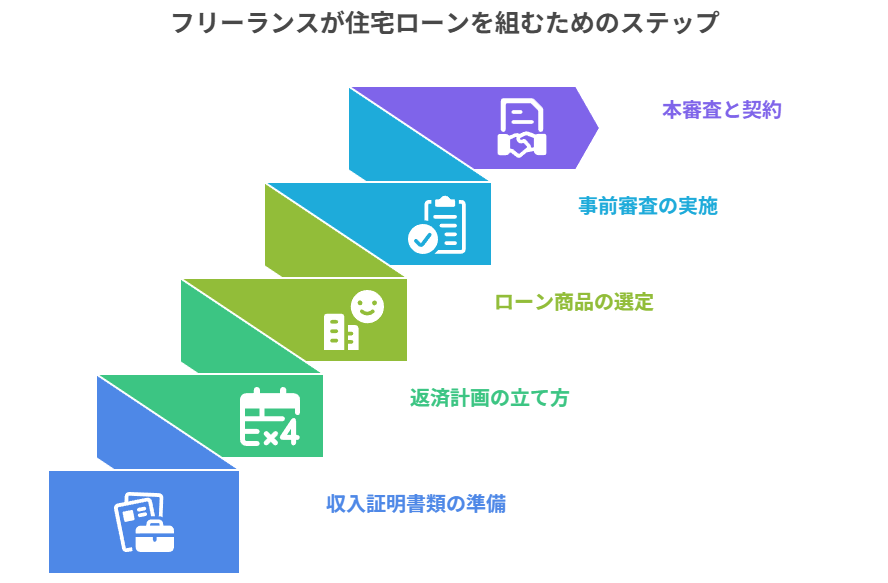

フリーランスが住宅ローンを組むために必要な準備

フリーランスとして住宅ローンを組むためには、収入証明書類の整備や返済計画の見直しだけでなく、実際にどう準備を進めるかが重要です。このセクションでは、住宅ローンの申請に必要な書類や、返済比率を抑える方法、さらにローン商品の選定について、具体的なアドバイスを提供します。

税負担を軽減するための青色申告や、安定した収入を証明する方法など、実際に行動に移すためのステップを解説し、あなたが最適な住宅ローンを選べるようサポートします。

収入証明の準備とそのポイント

フリーランスは、収入が安定していないと見なされがちですが、収入証明をしっかり整備することで、住宅ローンを組みやすくなります。

以下の書類を準備することで、安定した収入を証明することができます。

- 確定申告書(直近3年分): 受付印があるもの、または電子申告の受信通知が必要です。

- 青色申告決算書: 収支の内訳(売上や経費の構成)を確認するために必須です。

- 納税証明書・所得課税証明書: 税金の未納がないか、確定申告の内容と相違ないかを公的に証明します。

これらの書類を用意することで、収入の安定性や継続性を証明することができ、金融機関に対して安心感を与えます。、また、青色申告は節税メリットが大きい反面、住宅ローン審査においては注意が必要です。銀行は「売上」ではなく、経費を差し引いた後の「所得」を返済能力として判断します。節税のために経費を多く計上しすぎると、書類上の所得が低くなり、希望する金額の融資を受けられないケースがあります。

返済計画の立て方とローン商品の選定

無理のない返済計画を立てることは、フリーランスにとって非常に重要です。収入が不安定であるため、返済額が年収の25〜30%以内に収まるように設定することが理想的です。この範囲を守ることで、生活に無理なく返済を組み込むことができます。

さらに、ローン商品選びも重要なポイントです。フラット35や長期固定金利ローンなど、フリーランスに適したローンを選ぶことで、返済額の安定化を図ることができます。特に、フラット35は返済期間が長期にわたるため、月々の返済額を抑えることができ、収入の変動に対しても柔軟に対応できます。

ローン審査を通すための注意点

フリーランスが住宅ローン審査に通るためには、いくつかの重要な注意点を押さえておくことが大切です。

以下のポイントを意識して準備を進めましょう。

- 収入証明書類を整える

住宅ローン審査では、フリーランスの収入証明書が非常に重要です。確定申告書や青色申告決算書など、過去の収入を証明できる書類を整えておくことが必須です。 - 無理のない借入額を設定する

収入に対して過剰な借入額を設定すると、返済が負担になり、審査に通過する可能性が低くなります。年収(所得)の25〜30%以内の返済比率を目指しましょう。 - 返済計画の再考

フリーランスの場合、収入が不安定なことを考慮した返済計画を立てることが重要です。

頭金を多く用意して借入額を減らすか、返済期間を長めに設定するなど、見直せる部分はないか再考しましょう。 - 事前審査を受ける

事前審査を受けることで、ローンが通るかどうかの目安を早期に確認できます。これにより、本審査前に問題点を洗い出し、対策を講じることができます。

フリーランスが住宅ローンを組むための注意点

フリーランスが住宅ローンを組む際、収入の不安定さや審査基準の厳しさなど、特有の課題があります。このセクションでは、フリーランス特有の注意点に焦点を当て、ローン審査を通すための準備や、返済計画の立て方、最適なローン商品の選定方法についてアドバイスします。無理のない返済を続けるためのポイントや、収入の変動に対応するための工夫を紹介し、ローン審査を有利に進めるために必要な知識をしっかりとお伝えします。

住宅ローンの落とし穴と注意点

フリーランスが住宅ローンを組む際、以下の注意点に気を付けることが重要です。特に、収入が安定していない場合、無理な借入額や過度な返済計画は大きなリスクとなります。

- 過剰な借入額を避ける

フリーランスは収入が安定していないため、無理のない借入額を設定しましょう。返済額は年収(所得)の25〜30%以内を目安に。 - 返済比率を慎重に考える

返済額が高すぎると生活に支障をきたすため、生活費や予備費を考慮して、無理なく返済できる額を設定しましょう。 - 収入の変動を見越す

収入の変動を考慮し、返済計画には余裕を持たせることが大切です。特に、固定金利ローンを選ぶと返済額を一定に保てるので、売上が下がった月でも支出の見通しが立ち、家計管理の安定性が増します。

フリーランスは収入の見え方で不安になりやすいですが、考え方は“収入に不安がある方”全体に共通します。具体的な対策や金融機関選びの考え方は、「収入に不安がある人でも住宅ローンは組める?対策と審査の工夫」も参考になります。

無理のない返済計画を立てる方法

無理なく返済を続けるためには、まず現実的な返済額を設定することが基本です。フリーランスは、収入の安定性が欠けているため、余裕を持った返済計画を立てることが不可欠です。

- 月々の返済額を低く設定する

返済額は年収(所得)の25~30%以内を目安に設定し、生活に余裕を持たせましょう。そうすれば、収入が不安定な月があっても、返済が圧迫されることなく対応できます。 - 予備費や生活費を含める

収入が変動するフリーランスにとって、予備費や生活費を計画に組み込むことは重要です。これにより、万が一の収入の減少にも備えることができます。 - 早めの繰り上げ返済を視野に

収入に余裕が出た場合には、繰り上げ返済を検討しましょう。早期に借入額を減らすことで、総返済額を抑えることができます。

まとめ|フリーランスでも住宅ローンを通すための最終確認ポイント

フリーランスが住宅ローンを通すためには、収入証明をしっかり準備し、無理のない返済計画を立てることが最も重要です。収入の安定性を証明するために、確定申告書や青色申告決算書を整備し、フリーランスに適したローン商品を選ぶことで、スムーズに審査に通過できる可能性が高まります。

また、返済計画は年収(所得)の25〜30%以内に設定し、返済額が収入に見合った範囲に収まるようにしましょう。さらに、長期固定金利ローンや安定した返済計画を提供するフラット35の様な他のローン商品を選ぶことで、将来の収入変動に備え、安心して返済を続けることができます。

事前審査を利用して、ローンの通過可能性を確認することも重要です。必要書類の整備や返済計画の見直しを通じて、ローン審査に向けて準備を進めましょう。

フリーランスでも、しっかり準備をして無理のない返済計画を立てることで、理想の住まいを手に入れることができます。自分に合ったローン商品を選び、慎重に計画を立てて行動を起こすことが成功への鍵です。