住宅ローンを組む際、最も不安に感じるのは「審査に通るかどうか」という点です。特に「信用情報が問題になるのでは?」と心配する方も多いのではないでしょうか?

- 過去の延滞履歴が残っている

- 多重債務が気になる

- 今の信用情報を見ても大丈夫なのか不安

このような不安を解消するために、信用情報を事前に確認し、整理しておくことが重要です。本記事では、自分の信用情報を開示し、審査に通るための条件や対策について、具体的に解説します。さらに、住宅ローン審査に必要な条件や、審査基準をクリアするための方法を紹介していきます。

安心して住宅ローンを利用するために、ぜひ読み進めてください。

信用情報とは?

住宅ローンを利用する際、金融機関は申込者の信用情報を基に審査を行います。信用情報とは、あなたが過去に利用したクレジットカードやローン、などを含む情報のことです。

この情報は、金融機関があなたに融資を行う際に必要な信頼性や返済能力を確認するために使用されます。

信用情報機関の種類

信用情報は、主に以下の3つの機関によって管理されています。

- CIC(株式会社シー・アイ・シー)

クレジットカード会社や信販会社が主に利用する信用情報機関です。クレジットカードの利用履歴やローンの返済状況などが記録されています。

※ クレジットカードや信販会社の情報を主に管理している指定信用情報機関がCIC(シー・アイ・シー)です。本人であれば、公式サイトから信用情報の開示請求が可能です。

なお、CICの信用情報開示手続きは2025年10月9日以降、本人確認方法や手数料体系が変更されています。現在はマイナンバーカードを用いた本人確認が原則となっているため、開示請求を行う際はCIC公式サイトで最新の手続き内容を必ず確認してください。

参考資料はこちら ▶ CIC(指定信用情報機関)公式サイト - JICC(日本信用情報機構)

主に消費者金融やカードローン会社が利用している信用情報機関です。こちらには、カードローンや消費者金融の借入状況、返済履歴が記録されています。 - KSC(全国銀行個人信用情報センター)

銀行などの金融機関が主に利用する信用情報機関です。住宅ローンや自動車ローンなどの長期ローンが記録されます。

信用情報の管理方法

これらの機関は、それぞれ異なる視点から金融取引の履歴を収集し、管理しています。金融機関は、これらの信用情報をもとに、申込者が過去にどれほど計画的にお金を管理してきたか、返済能力がどの程度あるのかを判断します。

- 過去の延滞履歴や返済状況が良好であれば、金融機関は融資を行いやすくなります。

- 延滞や未払いの履歴がある場合、信用情報にその記録が残り、住宅ローンの審査に影響を与える可能性があります。

信用情報が住宅ローンに与える影響

住宅ローンを申し込む際、金融機関は申込者の信用情報を慎重に確認します。過去の借り入れ履歴や返済状況は、返済能力や信用力を示す重要な指標となります。

信用情報が与える影響を理解し、審査に通過するためにどのような対策を講じるべきかを見ていきましょう。

住宅ローンの審査における考え方や制度の概要については、公的機関である住宅金融支援機構の情報も参考になります。参考資料はこちら ▶ 住宅金融支援機構 公式サイト

返済負担率と審査基準

金融機関が最も重視するのは、返済負担率です。返済負担率とは、年収に対して毎月の返済額が占める割合を示すもので、一般的には25~35%の範囲が適正とされています。また、自動車ローン、カードローン、スマホの分割払い」などもすべて合計して計算されます。これらすべてを調べたうえで、返済負担率が高すぎると、返済能力に不安があると見なされ、審査に通らないことがあります。

- 例: 年収500万円の人が、住宅ローンの返済額を年間100万円(毎月8.3万円)に設定した場合、返済負担率は約20%となり、審査を通過する可能性が高くなります。

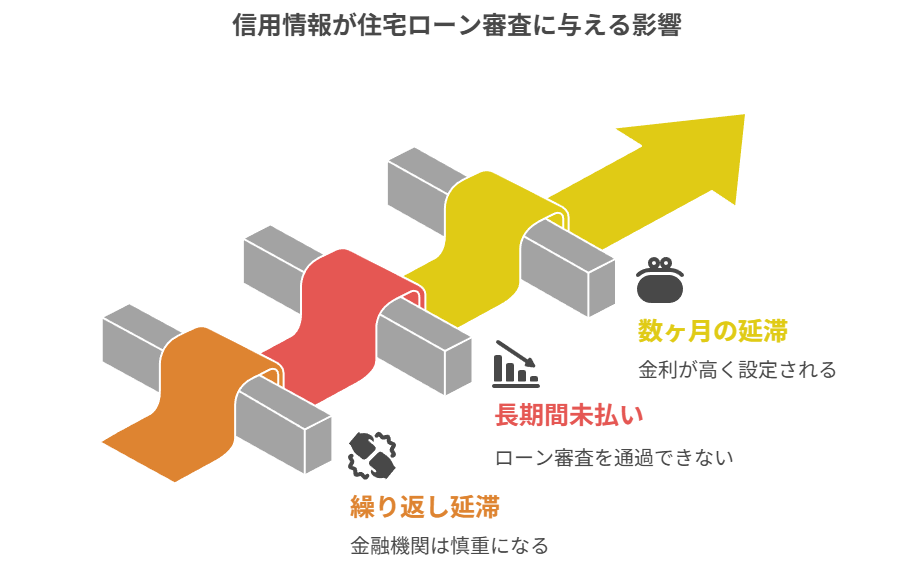

過去の延滞履歴

過去にクレジットカードやローンの返済が遅れたことがある場合、その履歴は信用情報に記録として残ります。特に、繰り返し延滞があったり、長期間にわたって未払いが続いた場合、金融機関は慎重に審査を行い、場合によってはローンの審査を通過できないこともあります。

- 例: 数ヶ月間の延滞がある場合、その履歴が残ることで、審査時に金融機関がリスクを感じ、金利が高く設定されたり、審査が厳しくなったりする可能性があります。

債務整理や破産歴

過去に債務整理や自己破産を行った場合、その記録は信用情報に残ります。これらの記録があると、住宅ローン審査に大きな影響を与えます。

一般的に、債務整理や破産歴があると、審査に通過することは難しくなり、数年は新たにローンを組むことが難しい場合もあります。

- 例: 債務整理をした場合、その履歴が消えるまで5~7年程度かかることが一般的です。そのため、債務整理後すぐに住宅ローンを組むのは難しいと言えます。

審査基準の実際

金融機関が住宅ローン審査を行う際には、返済能力に加えて過去の信用履歴も重要な要素となります。返済の遅延や多重債務の有無などを総合的に判断し、最終的に融資を決定します。

そのため、過去の履歴が問題となる場合は事前に整理しておくことが、審査を通過するためには重要です。

信用情報の開示請求方法と確認手順

自分の信用情報を確認するためには、信用情報機関に開示請求を行う必要があります。開示後は、その内容をしっかりとチェックし、誤りがあれば修正依頼を出しましょう。

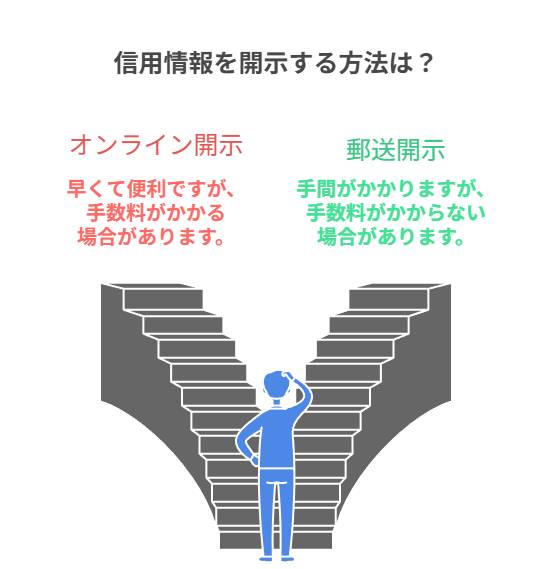

開示請求方法

- オンラインでの請求: CIC、JICC、KSCなどの信用情報機関の公式サイトからオンラインで請求できます。手数料がかかる場合があります。

- 郵送での請求: 各信用情報機関のホームページで請求方法を確認し、必要書類を郵送で送ります。こちらは時間がかかることがあります。

必要書類

- 本人確認書類: 運転免許証や健康保険証、マイナンバーカードなど、氏名と住所が確認できる書類が必要です。

情報の確認方法

- 返済履歴や借入状況をチェックし、誤りがないか確認します。

- 誤りがあれば修正依頼を行う。多くの機関では、オンラインまたは郵送で異議申し立てが可能です。

- 維持方法

・毎月の支払いを遅れずに行う

・余計なローンやカードを整理して返済負担を減らす

信用情報の具体的な見方や、CIC・JICC・KSCそれぞれの役割については、「住宅ローン審査で見られる個人信用情報とは?CIC・JICC・KSCの開示方法と対策」で詳しく解説しています。

信用情報の整理と対策

住宅ローン審査に通るためには、事前に信用情報を整理しておくことが重要です。特に、延滞履歴や借入が多い場合、早期に対処することで審査に有利に働きます。

延滞履歴や多重債務の整理

- 延滞履歴の改善: 延滞があった場合、できるだけ早く返済を完了し、現在の返済状況を良好に保つことが重要です。

- 多重債務の整理: 複数の借入がある場合は、借入金を整理して返済負担を軽減しましょう。

クレジットカードやローンの管理

- 支払い遅れを防ぐ: クレジットカードやローンの支払いを遅れずに行い、信用情報にプラスの影響を与えるように心がけましょう。

- ローンの借り換え: 高金利のローンを低金利に借り換えることで、返済負担を軽減できます。

不要なローンやカードの整理

- 使わないカードやローンを整理し、返済負担を減らしましょう。過剰な借入は審査に不利に働くことがあります。

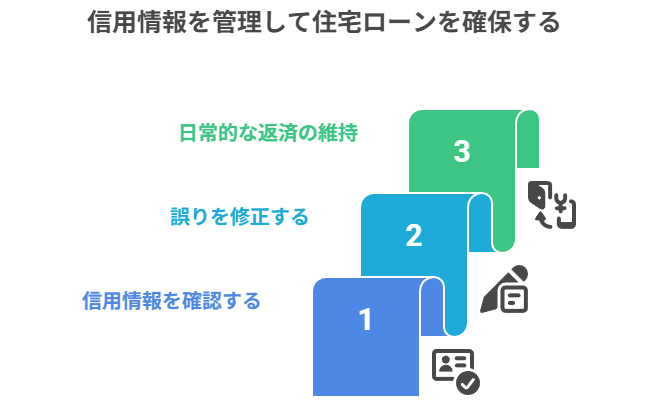

自分の信用情報を改善するための基本のステップ

STEP1:信用情報を開示し、現状を正確に把握する

まずは、CIC・JICC・KSCなどの信用情報機関に情報開示を行い、

・延滞や異動情報の有無

・現在の借入状況や返済状況

・誤登録がないか

を確認します。改善の出発点となる重要なステップです。

STEP2:返済状況を整え、借入を整理する

信用情報は「返済の事実」が積み重なって評価されるため、

・延滞を解消し、期日通りの返済を継続する

・不要な借入や多重債務を整理する

ことが重要です。

※過去の事故情報を“消す”ことはできず、時間経過+正常な返済実績の積み重ねが基本となります。

STEP3:定期的に信用情報を確認し、状態を維持する

一定期間ごとに信用情報を確認し、

・改善が進んでいるか

・新たな問題が発生していないか

をチェックします。信用情報は一度改善して終わりではなく、継続的な管理が必要です。

信用情報を整えたうえで、年収や返済計画、提出書類まで含めた住宅ローン審査全体の準備については、「住宅ローン審査を通す方法|年収・信用情報・返済能力・提出書類のチェックリスト」も参考になります。

まとめ

住宅ローンを申請する際には、信用情報が大きな影響を与えることを理解しておくことが重要です。自分の信用情報を事前に開示し、確認・整理することで、スムーズに審査を通過するための準備が整います。

以下のポイントを意識しておきましょう

- 信用情報の確認:自分の信用情報を開示請求して、現在の状況を把握する。

- 延滞履歴や多重債務の整理:過去の返済履歴を確認し、必要に応じて整理する。

- 必要書類の準備:開示請求に必要な書類を事前に用意し、手続きをスムーズに進める。

信用情報に問題があった場合は、早期に整理し、誤った情報があれば訂正依頼を出すことが大切です。自分の信用情報をしっかり管理することで、住宅ローン審査に通過する可能性が高くなり、無理のないマイホーム購入を実現できます。

住宅ローンに不安がある方は、専門家に相談し、最適な返済計画を立てることも一つの方法です。信頼できる不動産会社と一緒に、安心して住宅ローンを利用しましょう。