「地方銀行の住宅ローン審査は厳しい」と聞くと、不安に感じる方も多いのではないでしょうか。

メガバンクやネット銀行とは異なる基準で審査を行うため、実際の仕組みを知らないまま申し込むと「なぜ通らなかったのか分からない」と悩むケースもあります。

たとえば、こんな疑問を感じていませんか?

・地方銀行は本当に審査が厳しいの?

・メガバンクやネット銀行と何が違う?

・通るためにどんな準備をすればいい?

この記事では、地方銀行の審査基準の実態と通過のコツを詳しく解説します。地元密着の銀行を味方にするための具体的な準備・比較ポイントも紹介します。

地方銀行の住宅ローン審査は本当に厳しいのか

「地方銀行は審査が厳しい」と言われるのはなぜでしょうか。実際には、地方銀行の審査が特別に厳しいというよりも、「評価の仕方が異なる」ことが理由です。メガバンクやネット銀行が機械的なスコア重視であるのに対し、地方銀行は「地域密着型」で顧客との関係や安定性を重視する傾向があります。

「厳しい」と言われる理由と実際の審査傾向

地方銀行の審査が厳しく感じられる主な理由は次の通りです。

- 審査対象が地域居住者や勤務者に限定されている場合がある

- 与信判断を慎重に行うため、審査に時間がかかる

- 収入の安定性や職歴の継続性を重視する

一方で、地方銀行は「柔軟な対応」や「相談ベースの判断」をしてくれるケースも多く、実際には「通らない」わけではありません。

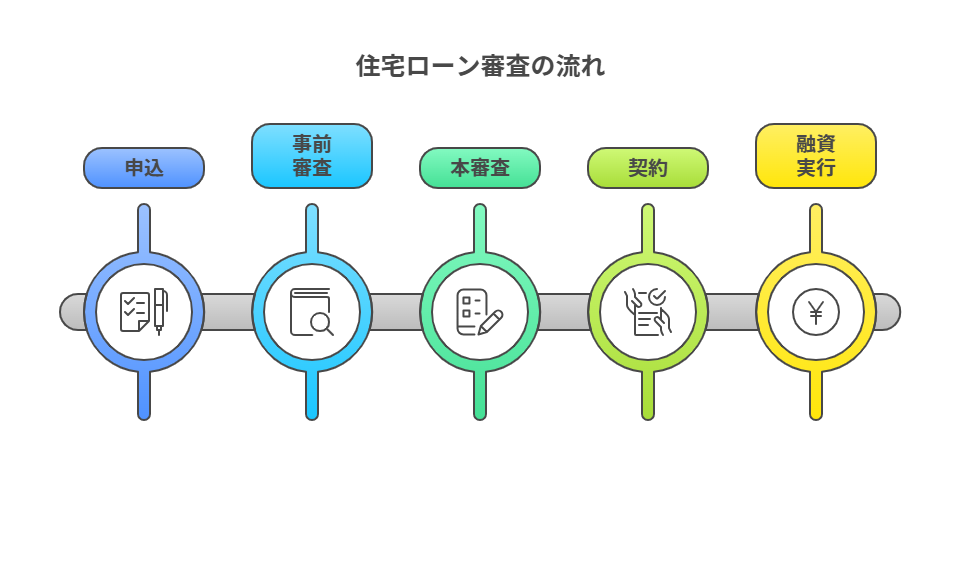

地方銀行の審査の流れと特徴

住宅ローン審査の流れは、メガバンクやネット銀行と基本的に同じく「事前審査(仮審査)」→「本審査」という2段階で進みます。地方銀行ではこの2つの審査の間で担当者との面談やヒアリングが多く行われることが大きな特徴です。

担当者は、申込者の書類内容だけでなく「収入の安定性」「仕事や家計の状況」「家づくりの背景」などを丁寧に確認します。このため、書類上の数値だけで判断されるメガバンクやネット銀行に比べて、“人を見て判断する審査”が行われやすいのです。

また、提出書類の確認も慎重に行われるため、担当者とのコミュニケーションが審査通過のカギになります。

地方銀行の審査基準とメガバンク・ネット銀行との違い

審査方針の違いを理解しておくと、自分に合った金融機関を選びやすくなります。

ここでは、メガバンク・ネット銀行との違いを整理してみましょう。

メガバンク・ネット銀行との主な違い

地方銀行は「人物評価」を重視し、メガバンクは「信用スコア」、ネット銀行は「自動判定」を中心に審査します。

以下の表で整理すると違いがわかりやすいです。

| 金融機関 | 審査基準の特徴 | 審査スピード | 柔軟性 | 主な対象層 |

| メガバンク | 全国共通の信用スコア | 速い | 低い | 安定収入層 |

| 地方銀行 | 地域密着・人物評価重視 | 普通 | 高い | 地元勤務層・個人事業主 |

| ネット銀行 | データ自動判定 | 非常に速い | 低い | 若年層・共働き層 |

地方銀行のメリットと注意点

地方銀行の住宅ローンは、「地域密着の安心感」と「丁寧な対応」が大きな特徴です。

金利の低さだけでなく、担当者が一人ひとりの状況を理解しながら進めてくれるため、はじめて住宅ローンを組む人でも相談しやすい環境が整っています。一方で、全国展開している銀行と比べると、対象エリアや審査スピードに違いがある点にも注意が必要です。

ここでは、地方銀行を利用する際のメリットと注意点をわかりやすく整理します。

地方銀行の住宅ローン審査で重視されるポイント

地方銀行の審査では、書類や数字だけでなく、「人となり」や「返済能力の裏付け」が評価されます。具体的にどのような項目が見られているのかを理解しておきましょう。

安定した収入・勤務年数

職業よりも、「安定して収入を得ているか」が重要です。勤続3年以上が目安とされますが、転職が多くても業種や収入が安定していればマイナスにはなりません。個人事業主は、確定申告書3年分と納税証明書を整えておくと評価が高まります。

個人事業主の方は、確定申告書の内容が重要な審査材料になります。具体的な対策は【個人事業主でも住宅ローンが組める!確定申告を活かした審査対策のポイントを解説】で詳しく紹介しています。

信用情報と過去の返済履歴

クレジットカードや自動車ローンの延滞履歴は、審査で必ず確認されます。少額の遅延でも「信用リスク」と判断されるため、事前に自分の信用情報を開示しておきましょう。

主要な信用情報機関は次の3つです。

| 機関名 | 主な情報範囲 | 特徴 |

| CIC | クレジットカード・分割払い | スマホ料金分割やカード利用状況も反映 |

| JICC | 消費者金融・信販会社 | キャッシング・ローン履歴に強い |

| KSC(全国銀行個人信用情報センター/JBA) | 銀行・住宅ローン | 銀行融資や住宅ローンの履歴を記録 |

自分の信用情報を実際に確認したい方は、【住宅ローン審査で見られる個人信用情報とは?CIC・JICC・KSCの開示方法と対策】の記事も参考になります。

返済負担率と頭金のバランス

住宅ローン審査では、年収に対する年間返済額(返済負担率)が重要視されます。一般的に25〜35%以内が目安とされ、それを超えると返済リスクが高いと判断されることがあります。

担保評価と物件の条件

住宅ローンの審査は「人+物件」で判断されます。土地や建物の評価額が低いと、希望金額の満額融資が難しくなるため、立地・築年数・構造も確認ポイントです。不動産の評価や融資可能額は、銀行ごとに基準が異なるため、自分の物件がどの程度の担保評価になるかを事前に確認しておくことが大切です。

地方銀行で審査を通すための準備と対策

審査に通るためには、「書類の整合性」と「信用情報の整理」がカギです。ここでは、実践的な準備方法を紹介します。

書類の整合性と提出時の注意点

審査書類に不備や数字の食い違いがあると、「信頼性の低下」と判断される場合があります。提出前に次の点をチェックしましょう。

- 源泉徴収票・確定申告書・納税証明書の金額が一致しているか

- 身分証・印鑑証明書などの有効期限を確認

- 不動産契約書や見積書の内容を正確にそろえる

複数行の比較・相談のポイント

同じ地域でも銀行によって審査基準は異なります。次のような比較を行うと、自分に合った金融機関を見つけやすくなります。

- 金利や保証料などの条件

- 審査スピードと柔軟性

- 担当者の説明の丁寧さや対応姿勢

信用情報を整える具体的な方法

延滞やリボ払いがある場合は、完済・解約してから申請することが望ましいです。

また、短期間に複数の金融機関へ同時申し込みを行うと「申込情報」が残り、審査に不利になる場合があります。

専門家に相談するメリット

地方銀行は、金融機関ごとに特徴や判断基準が異なります。

地域の金融機関に詳しい不動産会社やローン専門家に相談すれば、自分に合う銀行選びから申請サポートまで一括で対応してもらえることが多いです。

まとめ|地方銀行の住宅ローン審査を通すために大切なこと

地方銀行の住宅ローン審査は、「厳しい」というよりも「丁寧で信頼重視」のスタイルです。収入や職業だけで判断するのではなく、提出書類の整合性や地域での実績、生活の安定性などを総合的に見て判断します。そのため、書類を正確に整え、信用情報を確認し、安定した収入を示すことで、十分に審査を通過することが可能です。

地方銀行は地域に根ざした柔軟な対応が魅力であり、相談次第で最適な解決策を一緒に探してくれる存在です。

審査を通すためには、信用・収入・書類の3つの要素を意識し、不安がある場合は専門家のサポートを活用するのが安心です。